Foto publicada por @Amanda_Vickery 2b or not 2be en twitter

Guillermo Caballero ha publicado un interesante y cuidado trabajo sobre el tratamiento del sobreendeudamiento de los consumidores

a través de una extinción de sus deudas en el marco de un procedimiento concursal ad hoc (se publicará en la revista Ius et Praxis y está disponible en academia.edu). La regulación española (art. 178 bis LC) es muy poco generosa y no resuelve el problema. La explicación más clara de los fundamentos económicos del “discharge” (liberación de las deudas preexistentes del consumidor sobreendeudado) entre nosotros la ha dado Bermejo en el trabajo titulado “Volver a empezar: reflexiones sobre la liberación de deudas”, RJUAM 28(2013) pp 33-52(cuya lectura podría aprovechar, sin duda, Caballero).

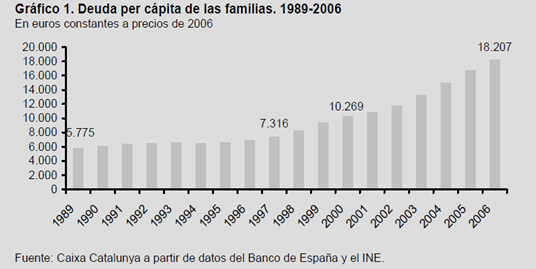

Caballero empieza explicando las bondades del crédito al consumo y, a continuación, su lado oscuro, esto es, el sobreendeudamiento. A mi juicio, sería deseable restringir mucho el crédito al consumo limitándolo a las financiaciones de adquisición de bienes y servicios por parte de los vendedores (o de financiadores asociados a los vendedores de forma que, como prevé la legislación en vigor, los consumidores puedan oponer al financiador las excepciones que tuvieran contra el vendedor y prohibiendo expresamente el uso de letras de cambio en relaciones con consumidores, prohibiendo la concesión de créditos a distancia – por teléfono o a través de internet – y estableciendo una vacatio de una semana entre la celebración del contrato y la entrega del dinero, de manera que se asegure que la decisión de tomar dinero a préstamo ha sido una decisión meditada por parte del consumidor y privando de acción para recuperar el capital al prestamista que incumpla con estos requisitos, en la línea de la legislación sobre ventas fuera de establecimiento). En cuanto al crédito hipotecario, medidas como las que tiene en vigor Canadá ayudarían a evitar una nueva burbuja. El sobreendeudamiento se concentra en los hogares más pobres lo que debería, lamentablemente, contribuir a que en épocas de recesión, la pérdida de ingresos de los deciles correspondientes de la población sea aún mayor. Caballero hace referencia, además, a los problemas personales y sociales que suelen acompañar al sobreendeudamiento de las familias: problemas psicológicos, laborales y de relaciones familiares. Si en España no han sido más graves es porque las familias españolas no se han endeudado en exceso hasta la formación de la burbuja a principios del siglo y porque la enorme extensión de la red de bancos y cajas en nuestro país ha hecho que los financiadores no bancarios hayan tenido una presencia insignificante.

Analiza, a continuación,

los requisitos que se exigen en el Derecho comparado para que un deudor – consumidor – pueda ser liberado de sus deudas

cuando se encuentra en una situación de sobreendeudamiento. El primero es que se trate de un deudor “honesto pero desafortunado”, es decir, que haya administrado su patrimonio, hasta ese momento, “correctamente” de manera que la imposibilidad de pagar sus deudas se deba a “hechos… fuera del control del deudor” (enfermedad, paro). Quizá este requisito puede concretarse negativamente: que el concurso del deudor – consumidor – no pueda calificarse como “culpable”. Pero tal vez los criterios correspondientes no deban trasladarse automáticamente a los consumidores. Estos son individuos. Seres humanos con una conducta determinada por la Evolución que, como sabemos, nos hizo proclives al sobreendeudamiento y a descontar hiperbólicamente el futuro. De manera que no se debería privar de la posibilidad de discharge a los consumidores que se hubieran comportado de forma negligente incluso gravemente negligente en términos de “prudencia financiera”. O en otros términos, si el consumidor es una persona alocada, que padece alguna adicción mal controlada o que ha tomado alguna decisión grave sin la más mínima precaución, no debemos exigirle, a estos efectos, mas que la diligencia quam in suis. Por tanto, salvo los casos de mala fe – fraude de acreedores – el requisito de tratarse de un consumidor honesto no debería limitar significativamente la posibilidad de acogerse a la extinción de las deudas. Esta es, parece, la perspectiva que adopta la Ley Concursal española.

El segundo requisito es el cumplimiento de un plan de pagos. Así lo establece también el art. 178 bis LC de forma alternativa: o se paga un mínimo – muy elevado – de los créditos o se acuerda con los acreedores y se aprueba por el juez un plan de pagos. Dice Caballero que, para los NINA (“no income, no assets”), se observa “una tendencia a facilitar ¡no a impedir! el discharge a través de un procedimiento breve y simplificado, sin sujeción a un plan de pagos… denominado zero plans” (en nota se explica la regulación francesa del Code de la Consommation y los sistemas semejantes en otros Derechos).

El requisito de hacer “cursillos” de formación financiera y la limitación del número de veces que alguien puede acogerse a estos procedimientos completan los requisitos del Derecho comparado.

El discharge no afecta – se siguen debiendo – a determinadas deudas porque se considera que los acreedores correspondientes son “sujetos dignos de una tutela legal superior”. Esta justificación se entiende para las deudas de alimentos pero ¿para las “multas”, “impuestos”, responsabilidad civil derivada de delito o responsabilidad extracontractual en general? ¿Por qué esos acreedores son dignos de una “tutela legal superior” a un acreedor contractual? La razón se encuentra en que si

“el discharge tiene como finalidad permitir la reinserción de una persona natural insolvente en la actividad económica, a través de la distribución del riesgo de sobreendeudamiento entre los acreedores… pues estos´… están en mejor posición para monitorear el comportamiento de un deudor y, por consiguiente, asumir el riesgo de sobreendeudamiento… los acreedores involuntarios” no deberían colocarse en la misma posición que los voluntarios, puesto que los involuntarios no han se han convertido en acreedores por una decisión en la que hubieran podido valorar el riesgo de insolvencia de su – devenido – deudor”.

No conozco la literatura sobre el particular pero, a priori, no veo por qué, desde la perspectiva de la función económica del discharge (permitir a los deudores conservar intacto su “capital humano” y reintegrarse como sujetos productivos a la vida social) hay que tutelar especialmente a los acreedores involuntarios. Por dos razones. La primera es que tan paralizante de los incentivos del deudor para trabajar será la amenaza de que el banco que le dio el préstamo se quede con todos sus ingresos como que se quede con ellos el que fue atropellado por el deudor y sufrió lesiones que le tardaron un año en curar. La segunda es que si la insolvencia del deudor tiene su origen en acontecimientos o circunstancias ajenas a la voluntad del deudor (enfermedad, desempleo, accidente…) el riesgo moral desaparece como justificación para tratar de forma diferente al acreedor voluntario – que examinó cuidadosamente la probabilidad de que el deudor no repagara su deuda – y al involuntario. Diríamos que el atropellado por un insolvente ha tenido, simplemente, mala suerte y que para protegerlo lo que procede es un sistema de seguro obligatorio para los que realizan actividades peligrosas, no un tratamiento diferenciado en el concurso del deudor.

En cualquier caso, los garantes o fiadores y los que hubieran prestado garantía real no se benefician del discharge del consumidor.

A continuación aborda Caballero

el origen histórico de esta figura y su incorporación a las distintas regulaciones concursales

Este análisis no es muy interesante – compárese con el de Bermejo – porque, al hacerlo de esa forma, se puede decir poco más que es una institución – la del discharge – puesta en vigor para proteger a los deudores y lleva al autor a incurrir en errores sobre el objetivo del Derecho Concursal que no es, o no es sólo la tutela del crédito. En términos económicos, el objetivo es maximizar el valor del patrimonio del deudor para maximizar así el grado de satisfacción de los acreedores. Y, como ha expuesto Bermejo (y el propio Caballero reconoce y afirma como veremos inmediatamente), en este marco, una institución como la del discharge tiene una lógica eficientista evidente: salvaguardar el “capital humano” del deudor proporcionándole los incentivos adecuados para generar ingresos en el futuro en la mayor medida posible, incentivos que desaparecen si está “condenado” a trabajar para sus acreedores porque cualquier ingreso que obtenga será destinado a pagar a éstos. Cuando la cuantía de las deudas es desproporcionadamente elevada en comparación con los ingresos que puede destinar el deudor a su pago, el deudor, igual que los socios de una sociedad anónima con responsabilidad limitada sobreendeudada, no tiene incentivos para generar esos ingresos ya que no los retendrá (Caballero, en nota 55 lo reconoce). Por tanto, no es correcto afirmar que “la orientación tradicional pro creditoris del concurso pierde vigor tratándose de un consumidor”.

¿Es el discharge una suerte de seguro que asigna a los acreedores – distribuye entre éstos – el riesgo de sobreendeudamiento de su deudor común?

No sé si la perspectiva es útil. Pero, en todo caso, no parece que

“la visión del discharge como una forma de seguro (tenga)… la virtud de iluminar alguna de sus patologías, entre ellas, el riesgo moral: la exoneración legal de las deudas insolutas puede generar incentivos en ciertos deudores para endeudarse sin necesidad y por sobre sus posibilidades reales con la perspectiva de liberarse de las deudas sin pagarlas”.

Dado que el discharge no es, en ningún ordenamiento, la regla y nunca se otorga incondicionadamente, sólo alguien muy proclive al riesgo contaría con que no tendrá que pagar las deudas que contrae y estos deudores serán rápidamente identificados por los dadores de crédito que, lógicamente y salvo que sean usureros que tengan asegurada la devolución de sus préstamos por vías ilícitas, son racionales y se abstendrán de dar crédito. Es más, la legislación europea obliga a los dadores de crédito a examinar la solvencia del deudor antes de hacerlo. Por lo demás, no cabe esperar que este tipo humano (judgment-proof) tome sus decisiones de endeudarse haciendo un cálculo de las posibilidades legales de dejar de pagar sus deudas.

El resto del trabajo se ocupa de la legislación chilena al respecto.

Es sorprendentemente generosa con el deudor. Dice el art. 225 I de la Ley 20720

Efectos de la Resolución de Término.

Una vez que se encuentre firme o ejecutoriada la resolución

que declara el término del Procedimiento Concursal de

Liquidación, se entenderán extinguidos por el solo

ministerio de la ley y para todos los efectos legales los

saldos insolutos de las obligaciones contraídas por el

Deudor con anterioridad al inicio del Procedimiento

Concursal de Liquidación.

Extinguidas las obligaciones conforme al inciso

anterior, el Deudor se entenderá rehabilitado para todos

los efectos legales, salvo que la resolución señalada en

el artículo precedente establezca algo distinto.

Caballero considera que esta generosa regulación “se aleja de nuestra tradición concursal sin una justificación plausible, aumentando innecesariamente los incentivos para un comportamiento financiero descuidado por parte de los consumidores” (o, quizá, lo que provocará es una concesión de crédito mucho más cuidadosa por parte de las financieras). Y – como suele ocurrir – ha provocado que los jueces introduzcan “medidas correctivas” que consisten en exigir que en la solicitud, el deudor liste “los bienes de propiedad del solicitante… del concurso” como requisito de admisibilidad de la solicitud de declaración del concurso o que se acredite que el deudor ha sido demandado de pago, es decir, en general, se “ha rechazado la solicitud de inicio del concurso por no haberse probado la insolvencia del solicitante”. Además, la administración pública, basándose en otras normas legales, ha logrado excluir del discharge muchos de los créditos que, en el Derecho Comparado, no se extinguen (alimentos, multas etc). Caballero duda de que la Administración pública pueda dictar una norma semejante que parece claramente contraria a una norma de rango legal. Caballero concluye que en la regulación chilena del discharge hay una “laguna oculta” que obliga a corregir el tenor de la norma para excluir del discharge los créditos que ostentaran los acreedores involuntarios. Es dudoso.

Entradas relacionadas